Нефтяные прогнозы МЭА

В 2017 году нефтяной рынок вернется к балансу спроса и предложения

В начале 2016 года цены на нефть впервые начиная с 2003 года упали ниже отметки $30 за баррель. И хотя сейчас это стимулирует рост глобального спроса, в то же время снижение доходов заставляет производителей УВС сокращать свои инвестиции. В долгосрочной перспективе это может вызвать новый рост котировок, способный дестабилизировать глобальную экономику. Таковы выводы отчета Международного энергетического агентства «Medium-Term Oil Market Report 2016», которые мы и представляем нашим читателям.

Попытки понять, как будет выглядеть глобальный рынок нефти в течение следующих пяти лет, сегодня становятся весьма неординарной задачей. Ряд, казалось бы, непреложных факторов, на которые эксперты МЭА опирались в своих предыдущих прогнозах, теперь уже не кажутся настолько очевидными. Среди них ожидания того, что падение нефтяных цен до двенадцатилетнего минимума обязательно приведут к сильному рывку в росте спроса, к массовой приостановке производства т. н. дорогостоящей нефти, и не в последнюю очередь, что такое падение заставит крупнейшую группу стран-производителей сократить объемы добычи, чтобы стабилизировать цены.

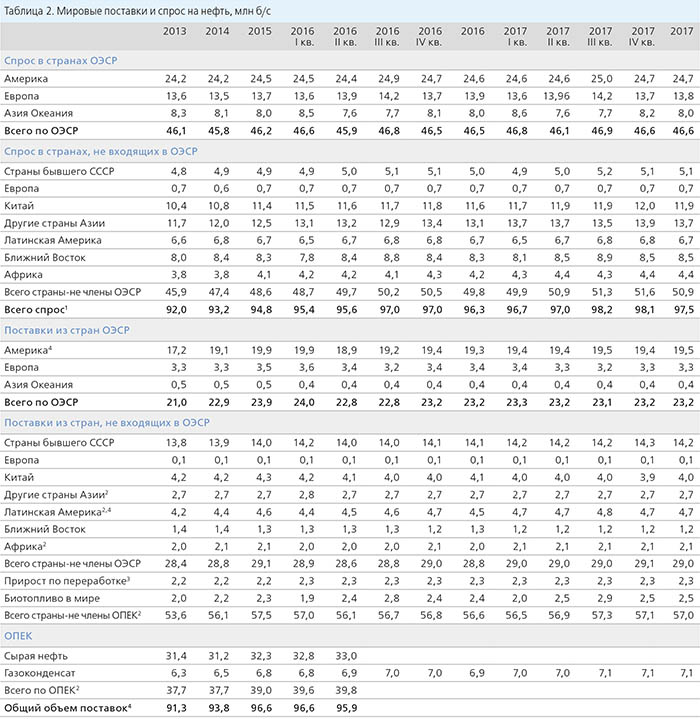

Уже не первый день аналитики пытаются понять, когда же нефтяной рынок вернется в состояние баланса. Год назад было широко распространено мнение, что это произойдет к концу 2015 года, но, как видно сейчас, эта точка зрения оказалась очень далека от истины. В 2014-м и 2015 году объем предложения существенно превышал показатели потребления соответственно на 0,9 млн и на 2 млн баррелей в сутки, и, как ожидают в МЭА, в текущем году этот избыток составит 1,1 млн б/с. И хотя в 2017 году мы, похоже, наконец увидим выравнивание спроса и предложения, однако огромные накопленные запасы будут служить демпфером для восстановления цен на нефть по мере того как сбалансированный рынок станет расходовать эти накопления. Таким образом, в случае если до конца 2016 года не произойдет еще большего сокращения добычи нефти в странах, не входящих в ОПЕК, и/или крупного скачка роста спроса, то вряд ли можно рассчитывать на значительное восстановление нефтяных котировок в краткосрочной перспективе.

Весьма заманчиво, но и очень опасно заявлять, что мы оказались в новой эре более низких цен на нефть. Тем не менее нынешние рыночные условия не предполагают, что котировки могут начать резко восстанавливаться в ближайшем будущем, если, конечно, не произойдет крупных геополитических потрясений. Кроме того, становится еще более очевидным, что преобладающая всего несколько лет назад уверенность в том, что выход на пик мировой добычи повлечет за собой неуклонный рост цен на нефть, идущий в ногу с постоянно увеличивающимся спросом, оказалась неоправданной. Сегодня мы имеем не только изобилие ресурсов, но и появление крупномасштабных технических инноваций, которые позволяют компаниям предлагать достаточно нефти для рынка. К этому добавляется необратимая тенденция к снижению издержек, и хотя сейчас наблюдается значительное сокращение инвестиций, нет никаких сомнений в том, что многие приостановленные проекты будут пересмотрены и увидят свет при гораздо меньших затратах, чем это считалось возможно совсем недавно. «Реальность пиковой добычи» была перевернута с ног на голову вследствие структурных изменений в экономике ключевых развивающихся стран и усилий по повышению эффективности использования энергии во всем мире.

Тем временем новый прогноз МЭА в отношении спроса на нефть до 2021 года предполагает его среднегодовой рост на уровне в 1,2 млн б/с (1,2%), что представляет собой весьма солидную перспективу в историческом плане. В какой-то момент в 2019-м или 2020 году объем спроса перешагнет отметку в 100 млн б/с. Одним из основных отличий от предыдущего отчета МЭА является более высокая база. В 2015 году мировой спрос на нефть увеличился на 1,6 млн б/с (1,7%). Это один из крупнейших приростов за последние годы, в значительной степени стимулированный за счет стремительного падения цен, которое началось во второй половине 2014-го и набрало силу в 2015 году. Тем не менее любые ожидания, что последнее падение цен на нефть до $30 за баррель нефти обеспечит дальнейший стимул для спроса в ближайшие годы и поднимет темпы роста выше 1,2 млн б/с, вероятно, будут неоправданны. В первой половине 2016 года мы наблюдали большую суматоху на финансовых рынках и явные признаки того, что практически любая, даже самая мощная экономика может столкнуться с падением темпов роста ВВП.

Начиная с 2014 года страны, не входящие в ОЭСР, стали потреблять больше нефти, чем развитые государства, и этот разрыв в дальнейшем будет увеличиваться. Тем не менее темпы роста спроса в странах, не являющихся членами ОЭСР, представляются восприимчивыми к обратному сокращению, поскольку стоимость энергетических субсидий становится тяжелым бременем, и правительства принимают соответствующие меры. Вероятно, в ближайшие годы это не окажет непосредственного влияния на спрос, но в дальнейшем сокращение дорогих топливных субсидий во многих странах, в том числе на быстрорастущем Ближнем Востоке, действительно серьезно затормозит спрос. Кроме того, рост потребления энергии принес с собой ужасающие экологические последствия, особенно в быстро растущих экономиках Азии, что заставило их принимать меры по ограничению регистрации и эксплуатации транспортных средств. Хотя сокращение субсидий и борьба с загрязнением будут влиять на темпы роста спроса, следует подчеркнуть, что азиатские государства – не члены ОЭСР – будут по-прежнему оставаться основным источником увеличения потребления. По оценкам МЭА, объем спроса на нефть в них возрастет с 23,7 млн б/с по итогам прошлого года до 28,9 млн б/с в 2021-м.

Ключевая роль Азии в будущей картине спроса находит свое отражение в росте доли этого региона в мировой торговле нефтью. К 2021 году развивающиеся страны Азии будут импортировать 16,8 млн б/с сырой нефти и нефтепродуктов, что на 2,8 млн б/с больше, чем в 2015 году. В центре этого роста остается Китай – отчасти из-за повышения его спроса на нефть, а также из-за наращивания стратегических резервов этой страны, которые к 2020 году составят не менее 500 млн баррелей.

Еще один вопрос, недавно появившийся на повестке дня, – это возможность начала поставок сырой нефти из США. Штаты уже являются крупным экспортером нефтепродуктов (2,8 млн б/с в 2015 году), при этом снятие запрета на экспорт сырой нефти потенциально открывает еще одну возможность для торговли.

Продолжающийся рост мировой торговли нефтью в 2017 году достигнет пика в 37 млн б/с параллельно с долгосрочным смещением в восточном направлении. Сырая нефть будет перерабатываться на НПЗ во все возрастающих объемах, несмотря на то что одной из наиболее заметных тенденций в секторе нефтепереработки в прогнозируемый период будет избыточная производственная мощность. В отчете МЭА подчеркивается, что большая часть из 5,3 млн б/с глобальной резервной мощности в сегменте переработки будет сосредоточена в Азии. Несмотря на то что спрос на продукцию продолжит увеличиваться, он не будет идти в ногу с ожидаемым ростом инвестиций в новые предприятия. Ближний Восток укрепит свое место в качестве ключевого центра нефтепереработки, а темпы роста его продукции смогут превзойти только США, которые будут перерабатывать растущие объемы собственной нефти в течение всего прогнозируемого периода.

Продолжающийся рост мировой торговли нефтью в 2017 году достигнет пика в 37 млн б/с параллельно с долгосрочным смещением в восточном направлении. Сырая нефть будет перерабатываться на НПЗ во все возрастающих объемах, несмотря на то что одной из наиболее заметных тенденций в секторе нефтепереработки в прогнозируемый период будет избыточная производственная мощность. В отчете МЭА подчеркивается, что большая часть из 5,3 млн б/с глобальной резервной мощности в сегменте переработки будет сосредоточена в Азии. Несмотря на то что спрос на продукцию продолжит увеличиваться, он не будет идти в ногу с ожидаемым ростом инвестиций в новые предприятия. Ближний Восток укрепит свое место в качестве ключевого центра нефтепереработки, а темпы роста его продукции смогут превзойти только США, которые будут перерабатывать растущие объемы собственной нефти в течение всего прогнозируемого периода.

Хотя тенденции спроса на нефть весьма важны и интересны, все же основное внимание в ближайшие несколько месяцев будет сосредоточено на стороне предложения. За год, прошедший с момента публикации предыдущего отчета МЭА, эта часть нефтяного баланса преподнесла немало сюрпризов. Наиболее важным из них оказалась устойчивость дорогостоящей добычи нефти, в частности сланцевых углеводородов в США. Поскольку цены на нефть каскадом осыпались с более чем $100 за баррель, многие предсказывали замедление предыдущего бурного роста общего объема добычи сырой нефти в США (с 5 млн б/с в 2008-м до 9,4 млн б/с в 2015 году), вплоть до полной его остановки и даже быстрого регресса. Конечно, в середине 2015 года этот рост прекратился, но в дальнейшем наблюдался сравнительно скромный отскок, и добыча нефти в США в начале февраля текущего года была по-прежнему близка к 9 млн б/с благодаря расширению производства в Мексиканском заливе.

В базовом сценарии прогноза МЭА присутствует элемент «последней капли, переполняющей чашу». Эксперты ожидают спада добычи сланцевой нефти в США на 600 тыс. б/с в этом году и еще на 200 тыс. б/с в следующем. Так будет продолжаться до того момента, пока постепенный рост нефтяных цен и меры по дальнейшему повышению операционной эффективности и сокращению расходов не обеспечат постепенное восстановление сланцевого производства. Тем, кто полагает, что роста добычи сланцевой нефти в Штатах не будет, не стоит быть настолько уверенными. По оценке МЭА, в 2021 году общая добыча жидких углеводородов в США увеличится на 1,3 млн б/с нетто по сравнению с 2015-м. Наличие элемента неожиданности, обусловленного устойчивостью добычи нефти в Штатах и широким расхождением в оценках экспертов, заставили МЭА добавить к своему прогнозу пессимистичный и оптимистичный сценарии по добыче в странах, не входящих в ОПЕК, которые учитывают экстремальные варианты глубины падения сланцевой добычи в США. Фактический исход ситуации в этом сегменте представляется одним из наиболее важных факторов – если не самым главным – в оценке, когда рынок нефти вновь найдет точку равновесия.

Что касается стран ОПЕК, то о их решимости поддерживать и расширять свою долю на рынке явно свидетельствует тот факт, что на двух совещаниях (прошедших после исторического решения в ноябре 2014 года не сокращать добычу, чтобы поддержать цены на нефть) министры этих государств противостояли всяческим искушениям изменить принятый курс. Хотя в середине февраля некоторые члены картеля и Россия договорились заморозить производство. Рост добычи нефти, наблюдаемый в 2015 году, особенно в Ираке и Саудовской Аравии, теперь будет дополняться Ираном, освободившимся от «ядерных» санкций. И хотя до 2021 года в МЭА не ожидают существенного увеличения объема добычи в Иране или Ираке (из-за политической неопределенности), в дальнейшем эта оценка может быть пересмотрена. В других странах ОПЕК проявился один из минусов низких цен на нефть: значительный экономический спад в таких государствах, как Алжир, Нигерия и Венесуэла, ограничит их возможности инвестировать в нефтяной сектор. В этой связи эксперты МЭА обращают внимание на потенциальные последствия для стабильности поставок в тех странах, которые столкнулись с внезапным обрушением своих сырьевых поступлений. Для ОПЕК в целом доходы от экспорта нефти упали с пикового значения в $1,2 трлн в 2012-м до $500 млрд в 2015 году, и если цены на нефть останутся на нынешнем уровне, они упадут приблизительно до $320 млрд в текущем году.

Другим минусом низких цен на нефть является их воздействие на инвестиции в развитие сектора. МЭА регулярно предупреждало о возможных негативных последствиях 24-процентного падения инвестиций в 2015 году, а также их 17-процентного снижения, ожидаемого по итогам текущего года. В таких условиях в мире едва ли найдутся запасные производственные мощности (за исключением Саудовской Аравии и Ирана), и только для поддержания существующего производства требуются значительные капиталовложения, не говоря уже о создании нового потенциала, необходимого для удовлетворения увеличивающегося спроса на нефть. Нехватка инвестиций вызывает риск резкого роста цен на нефть, который может реализоваться к 2021 году. Потенциально это может стать не менее дестабилизирующим фактором для рынка, каким до этого оказалось резкое падение котировок.

Пожалуй, в 2016 году мы впервые видим по-настоящему свободный рынок с момента зарождения самой отрасли. Сегодня любой, кто способен добывать нефть, продает ее как можно больше и за ту цену, которую только может получить. Всего несколько лет назад подобная свобода для всех была бы невообразимой, но теперь это реальность, к которой придется привыкнуть, если, конечно, производители не изменят свою стратегию максимизации объемов производства.